フリーランスになると「開業届は出さないとダメ」「出さなくても大丈夫」、両方の声が聞こえてきて混乱する人も多いと思います。これはどちらが正しいのでしょうか?

結論から言うと、原則として事業を始めてから1か月以内に提出しなければいけません。これは法律に定められた義務なのです。

「まだ少ししか仕事していないから」「税務署に行くのが面倒」と先送りにしがちですが、手続きは簡単で税務上のメリットもあるので、早めの提出がおすすめです。

そこで今回は開業届の出し方と提出のメリット、注意点を、実際に開業届を出した筆者の体験と合わせてご紹介します。

▼ 目次

1. フリーランスになったら絶対必要?開業届とは

1-1. 開業届は出さないとダメ?提出期限?

1-2. 開業届の入手方法と提出先

1-3. 開業届の提出方法と持ち物・必要書類

1-4. 開業届を出すメリット

2. 開業届を書いてみよう!

2-1. 開業届の書き方

2-2. 青色申告承認申請書の書き方

3. 開業届を出す際の注意点

3-1. 手続きは簡単だが身分証明書類を忘れずに

3-2. 控えは必ずもらおう

3-3. 住所変更は「納税地の異動に関する届出書」で

4. まとめ

フリーランスとして活動を始める際に出しておきたい「開業届」。出さなければいけない理由や提出先などの基本事項をご説明します。

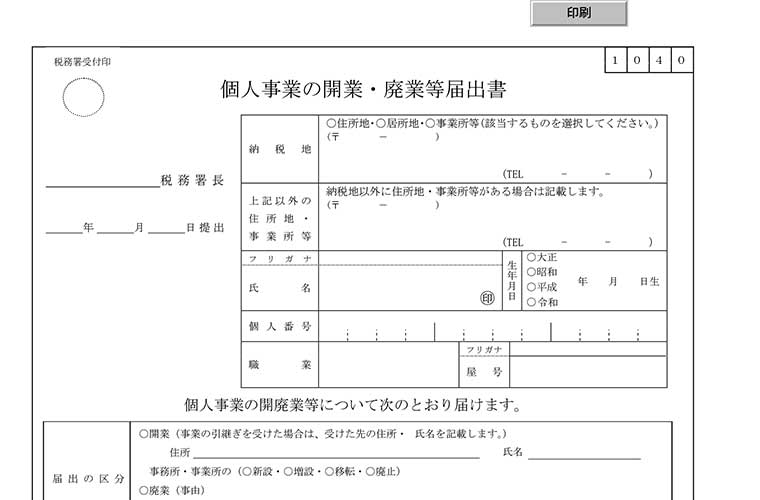

「開業届」とは、新しく事業を始めたことを税務署に報告する書類のことです。正式名称は「個人事業の開業・廃業等届出書」で、廃業の際にも利用します。

開業届は原則として、事業開始から1カ月以内に提出しなければいけません。これは法律で定められた義務です(所得税法第229条)。たとえ売り上げがなくても、事業を始めたのであれば出さなければいけません。

ただし違反しても罰則はありません。そのため実際には仕事を始めて1カ月以上過ぎても提出していない人もいます。また開業届を出していなくても、一定の売上があれば確定申告が必要です。

開業届の入手方法と提出先は次の通りです。

税務署に行けば、用紙をもらってその場で書いて提出できます。書き方がわからなければ職員に質問し、不備があればその場で修正できるので安心です。

事前に用紙を印刷、記入しておけば、手続きの時間が短縮できます。PDFに直接入力して印刷すれば、手書きする必要もありません。

提出先は納税地のある税務署ですが、納税地は基本的には自宅のある場所です。管轄の税務署は国税庁のホームページ内の「国税局・税務署を調べる」から調べられます。

事業所や居所を納税地とすることもできますが、その場合は「所得税・消費税の納税地の変更に関する届出書」を提出して納税地の特例を受けなければいけません。

開業届の提出方法は次の3つです。

それぞれの持ち物や必要書類は以下の通りです。

開業届にはマイナンバーを記入しなければいけないため、マイナンバーを確認できるものを持参しましょう。マイナンバーカードがある場合は原本を、ない場合には通知カードなどの番号が確認できる書類と運転免許証などの身元確認書類を持っていってください。

郵送する場合は、封筒に次の書類を入れましょう。

・開業届2部

・マイナンバーカードのコピー、または通知カードのコピーと身元確認書類のコピー(本人確認書類(写)添付台紙に貼付)

・切手付き返信用封筒

開業届は2部作成・送付し、1部を控えとして返送してもらいましょう。返送を依頼する内容のメモをつけ、返信用の切手付き封筒もいれましょう。

e-Taxの場合は、書類のプリントアウトや本人確認書類の提出は必要ありません。届出書一覧の中から開業届を選んで入力、申請しましょう。

開業届の提出は義務ですが、出さなくても罰則はありません。一方で提出すると次のようなメリットが受けられます。

フリーランスの確定申告には白色申告と青色申告があります。青色申告は事前申請が必要で帳簿づけがやや面倒ですが、最大65万円の特別控除が利用できます。

一方の白色申告は事前申請不要で帳簿づけも簡単ですが、特別控除はゼロです。控除額が増えれば節税につながるため、青色申告は絶対に押さえておきたい部分です。

また家族に仕事を手伝ってもらっている場合には、家族を「青色事業専従者」として届け出ることができます。家族に支払った給与を経費にできるため、こちらも節税効果があります。赤字の繰越も可能です。

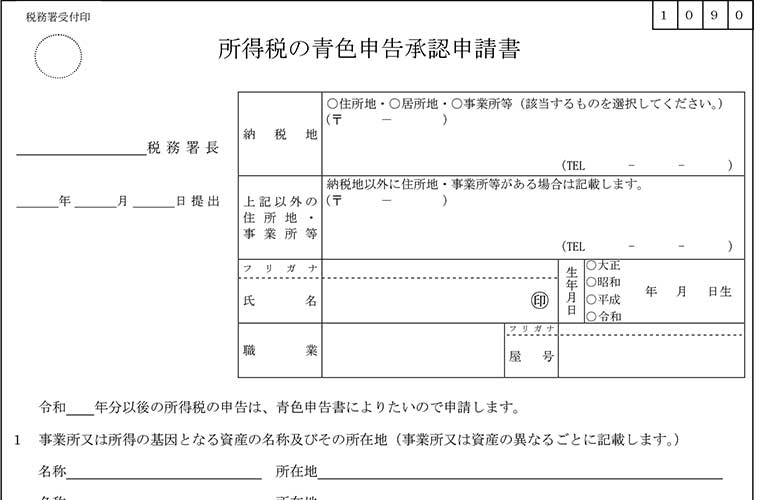

青色申告を利用するためには「所得税の青色申告承認申請書」の提出が必要です。提出期限は以下の通りで、これを過ぎるとその年は青色申告ができないので注意してください。

・1月15日までに開業:その年の3月15日まで

・1月16日以降に開業:開業から2カ月以内

青色申告をすると決めている場合には、出し忘れ防止や提出の手間を減らすために、開業届と一緒に出してしまいましょう。

開業届に屋号を記載して提出した場合、その屋号で銀行口座が開設できます。

フリーランスになると、個人的な支出と経費がごちゃ混ぜになりやすいため、事業用の口座開設は必須です。開業届を出しておけば、多くの銀行で屋号付き口座の開設が可能になるため、お金の管理がしやすくなります。

三井住友銀行などのメガバンクのほか、楽天銀行などのネット銀行でも開設できます。用途や利便性を考慮して、自分に合った銀行を選びましょう。

開業届の必要性やメリットがわかったところで、次は実際の書き方を確認しましょう。青色申告承認申請書の書き方も一緒にご説明します。

(1)税務署名、提出年月日

納税地を管轄する税務署名と提出日を書きましょう。

(2)納税地

納税地にする場所を「住所地」「居所地」「事業所等」から選んでチェックを入れ、住所を記載します。

「住所地」は自宅、「居所地」は海外在住で日本での活動拠点がある場合など、「事業所等」は自宅外に事務所などがある場合の住所です。

基本的には住所地を納税地とします。納税地以外に自宅や事務所がある場合には、下段の「上記以外の住所地・事業所等」も記入します。

(3)氏名、生年月日、個人番号

名前、生年月日、マイナンバーを記入します。印鑑は認印でも仕事用の印鑑でも構いません。

(4)職業

職業を記載します。記載方法に決まりはないため、例えばライターの場合は「文筆業」「執筆業」などの記載が可能です。職業が複数ある場合には全て書きましょう。

ただし「法定業種」にあたる場合は個人事業税の課税対象です。適当に書くと、本来払わなくてもよかった税金を払わなければいけなくなるので、要注意です。法定業種や税率は都道府県によって異なるため、事前に調べておきましょう(例:東京都の法定業種と税率)。

(5)屋号

「屋号」とはお店や事務所の名前のことです。屋号を決めている場合は記入しましょう。空欄でも提出できます。

(6)届出区分

開業にチェックを入れます。

(7)所得の種類

不動産や山林所得ではない場合は、すべて「事業(農業)所得」です。

(8)開業・廃業等日

開業した日付を記載します。細かい決まりはないため、お店をオープンした日でも提出日でも構いません。

(9)事業所等を新増設、移転、廃止した場合

初めて独立した場合には記入不要です。

(10)開業・廃業に伴う届出書の提出の有無

開業届と一緒に「青色申告承認申請書」や「課税事業者選択届出書」を提出する場合はそれぞれチェックします。

(11)事業の概要

事業の内容を具体的に記載しましょう。

(12)給与等の支払の状況

従業員がいる場合に記載します。「専従者」は青色事業専従者、使用人はそれ以外の従業員をさします。また「給与の定め方」は時給や月給など区分、「税額の有無」は源泉徴収の有無のことです。

(13)源泉所得税の納期の特例の承認に関する申請書の提出の有無

源泉所得税は、原則として徴収した翌月10日までに納付しなければいけませんが、特例を利用すると年2回のまとめ払いにできます。利用する場合は有をチェックし、別に申請書を提出しましょう。

(14)給与支払を開始する年月日

従業員に給与を支払い始める日を記入します。すでに支払っている場合は開始日を記載し、未定の場合は空欄にします。

(15)関与税理士

税理士に依頼している場合は、氏名や連絡先を記入します。

税務署名や納税地、屋号などの部分は開業届と同じです。用紙は国税庁のホームページ内の「所得税の青色申告承認申請手続」からダウンロード可能です。

(1)青色申告開始時期

青色申告を始めたい年を記入します

(2)事業所又は所得の基因となる資産の名称及びその住所地

事務所や店舗の屋号と住所を記入します。

(3)所得の種類

不動産と山林以外はすべて事業所得です。該当するものをチェックします。

(4)いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

該当する項目をチェックします。

(5)本年1月16日以後新たに業務を開始した場合、その開始した年月日

1月16日以降に開業する場合は開業日を書きます。それ以前に開業している場合は空欄で構いません。

(6)相続による事業承継の有無

該当する方を記入します。

(7)簿記方式

青色申告では簡易簿記で10万円、複式簿記で最大65万円の特別控除が受けられます。利用する方を選択しましょう。

(8)備付帳簿名

複式簿記の場合は「現金出納帳」「売掛帳」「買掛帳」「経費帳」「固定資産台帳」「預金出納帳」「総勘定元帳」「仕訳帳」の8つをチェックしましょう。簡易簿記は「現金出納帳」だけでOKです。

開業届を出す際には、いくつか気を付けておきたい点があります。筆者も戸惑ったため、実体験をふまえてご紹介します。

開業届の提出は簡単です。税務署の窓口に直接提出する場合、事前に書類を印刷・記入しておけば窓口でチェックを受けるだけなので、混雑していなければ5分程度で終わります。

ただしマイナンバーカードや身分証明書類を忘れると、受け付けてもらえません。二度手間とならないように、忘れずに持っていってください。

税務署が遠い場合には、郵送やe-Taxを使いましょう。筆者の経験では、1週間以内に受付印が押された開業届の控えを返送してもらえました。

開業届の控えは事業用の口座開設やクレジットカード作成、事務所の賃貸契約などの際に証明書類として使うことがあります。

また事業関係の書類を提出する際に、開業日を記入することが少なくありません。よほど思い入れのある日でなければ、何年かたつと開業日は忘れがちです。

そのため開業の証明として、また開業日を確認するために、必ず開業届の控えをもらっておきましょう。

個人事業主が引っ越しをして納税地が変わる場合は、住所変更を届け出なければいけません。届出には「所得税・消費税の納税地の異動に関する届出書」を使用します。

開業届と同じく国税庁のホームページからダウンロードでき、窓口でも郵送でもe-Taxでも提出できます。

一点、注意しなければいけないのは、提出先は引っ越し「前」の住所を管轄する税務署だということです。引っ越しでバタバタすると思いますが、時期によっては確定申告の用紙など税務署から書類が届くこともあります。

筆者も何度か引っ越しましたが、手続きは簡単なので引っ越しをしたら早めに提出しましょう。

開業届の提出は、フリーランスとしての最初の一歩です。提出が区切りとなって、「頑張ろう」とやる気がでてくるかもしれません。

少し面倒に思うかもしれませんが、青色申告の申請と合わせて、開業当初に終わらせてしまいましょう。

にしみねひろこ

フリーライター。6年半の報道記者経験を活かして、インタビューや各種コラム、取材、企画・広告記事、プレスリリースなどを執筆している。主な執筆分野は法律、医療、経済、人事、子育て・生活。

> ライターにしみねひろこWEB